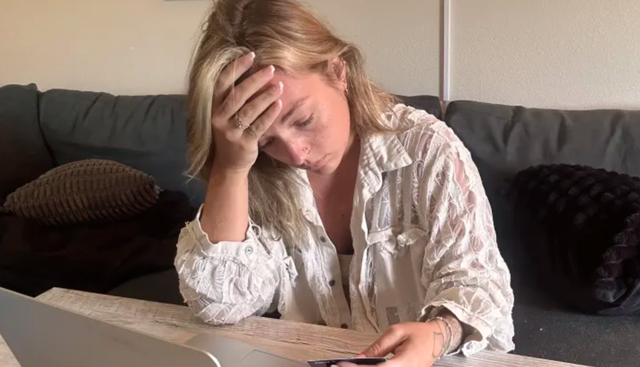

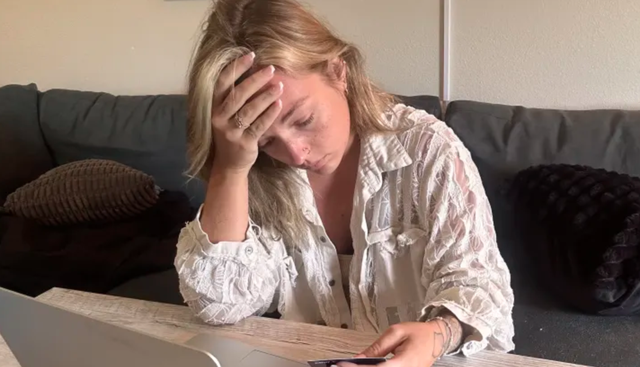

Sở hữu tài khoản tại Yotta vào năm 2021, Natasha Craft cảm thấy rất phấn khích nên quyết định rủ nhiều bạn bè đăng ký. Ứng dụng giúp việc tiết kiệm trở nên thú vị và dễ dàng, do đó, khuyến khích Craft gửi tiền lương trực tiếp vào tài khoản Yotta và sử dụng thẻ ghi nợ của công ty này để thanh toán mọi chi phí.

Thế nhưng hiện tại, toàn bộ số tiền tiết kiệm cả đời trị giá 7.006 USD của Craft đang bị kẹt trong một vụ tranh chấp phức tạp giữa fintech trung gian Synapse và Evolve Bank & Trust có trụ sở tại Tennessee. Chỉ trong 3 tuần, 85.000 khách hàng Yotta với tổng số tiền tiết kiệm 112 triệu USD đã bị khóa tài khoản, theo CEO kiêm co-founder Adam Moelis.

Hậu quả ngày càng lan rộng sau sự sụp đổ của Synapse. Mọi lời hứa trước đó về sự an toàn chỉ là ảo ảnh.

Tính từ ngày 11 tháng 5, hơn 100.000 người Mỹ với số tiền gửi 265 triệu USD đã bị khóa tài khoản. 85.000 người trong số đó là khách hàng của Yotta.

CNBC đã liên hệ với những khách hàng bị đảo lộn cuộc sống sau sự cố Synapse. Họ đến từ mọi tầng lớp và trong đó có Craft, tài xế FedEx ở Indiana.

Yotta, giống như hầu hết các ứng dụng fintech phổ biến, không phải là ngân hàng nên phải dựa vào các tổ chức đối tác như Evolve Bank & Trust có trụ sở tại Tennessee để cung cấp thẻ ghi nợ. Ở giữa Yotta và Evolve là Synapse, công ty trung gian giúp theo dõi số dư và giám sát gian lận.

Được thành lập vào năm 2014 bởi một doanh nhân tên Sankaet Pathak, Synapse là một công ty trong phân khúc “ngân hàng dưới dạng dịch vụ”, hứa hẹn giúp các công ty khởi nghiệp hướng tới khách hàng như Yotta. Theo hồ sơ tòa án tháng Tư, Synapse có hợp đồng với khoảng 100 công ty fintech và 10 triệu người dùng cuối.

Tuy nhiên, vào tháng 5, Synapse, đang trên bờ vực phá sản, đã tắt một hệ thống quan trọng mà ngân hàng của Yotta sử dụng để xử lý các giao dịch. Khi làm như vậy, hàng nghìn người Mỹ đã rơi vào tình trạng lấp lửng về tài chính và hỗn loạn.

Michele Alt, cựu luật sư của Văn phòng Kiểm soát tiền tệ, đồng thời là đối tác hiện tại của công ty tư vấn Klaros Group, cho biết: “Có một sự tính toán đang được tiến hành liên quan đến các câu hỏi về mô hình dịch vụ ngân hàng”.

Các ứng dụng tài chính phổ biến nhất trong nước, chẳng hạn như PayPalvà Chime, hợp tác với các ngân hàng thay vì sở hữu chúng. Theo nhà cung cấp dữ liệu Curinos, họ chiếm 60% tổng số lần mở tài khoản fintech mới. Block và PayPal được giao dịch công khai; Chime dự kiến sẽ tiến hành IPO vào năm tới.

Theo Scott Sanborn, Giám đốc điều hành của LendingClub: “Nếu đó là tiền chi tiêu của bạn, bạn cần phải giao dịch trực tiếp với ngân hàng. Nếu không, làm thế nào bạn, với tư cách là người tiêu dùng, biết được liệu các điều kiện có được đáp ứng để nhận bảo hiểm FDIC hay không?”

Tác động từ thảm họa Synapse có thể rất sâu rộng. Phía cơ quan quản lý đã có động thái trừng phạt các ngân hàng cung cấp dịch vụ cho fintech. Bản thân Evolve thì bị Cục Dự trữ Liên bang Mỹ khiển trách vào tháng trước vì không giám sát tốt các mối quan hệ đối tác fintech của mình.

Xuất thân khác nhau, song hầu hết các nạn nhân đều từng tin rằng sự hỗ trợ của FDIC cho Evolve đồng nghĩa với việc tiền của họ sẽ được an toàn.

“Đối với chúng tôi, có cảm giác như họ là một ngân hàng”, chủ trường mầm non Oakland nói về nhà cung cấp công nghệ tài chính của cô, một công ty xử lý học phí tên là Curacubby. “Họ sẽ giúp chúng tôi lập hóa đơn, liên lạc với phụ huynh và chúng tôi nhận được tiền”.

Chia sẻ với CNBC, chủ doanh nghiệp 62 tuổi này đã phải vay tiền và khai thác hạn mức tín dụng sau khi 236.287 USD học phí bị đóng băng vào tháng 5. Viễn cảnh nghỉ hưu sau nhiều năm cố gắng dường như đã trở nên xa vời.

“Tôi cho rằng có lẽ tôi sẽ không nhận được số tiền đó. Nếu tôi nhận được thì sẽ mất bao lâu chứ?”.

Khi Rick Davies, kỹ sư trưởng 46 tuổi của một công ty quần áo nam đăng ký tài khoản với ứng dụng tiền điện tử Juno, anh “nhớ rõ” cảm giác an tâm khi nhìn thấy logo FDIC.

“Nó nằm ở vị trí trung tâm trên trang web của họ”, Davies nói. “Họ nói rõ rằng Evolve đang thực hiện hoạt động ngân hàng, công ty mà tôi biết với tư cách là nhà cung cấp công nghệ tài chính. Toàn bộ trong có vẻ hợp pháp”.

Hiện Davies đã bị đóng băng khoảng 10.000 USD trong nhiều tuần. Anh rất tức giận vì FDIC vẫn chưa có động thái giúp đỡ người dân.

Đối với Davies, tình hình đang khá khó hiểu. Anh nghĩ việc giải quyết nhanh tình hình như trong vụ SVB sẽ khiến mọi thứ dễ dàng hơn rất nhiều.

“FDIC can thiệp cực kỳ nhanh chóng đối với các công ty công nghệ có trụ sở tại San Francisco, nhưng lại bất lực trước tình huống tương tự. Người tiêu dùng rất tức giận”.

Nhận định về vấn đề này, Alt, cựu luật sư OCC cho biết, “Điều mà người tiêu dùng cần hiểu là bảo hiểm FDIC không dành cho mọi tình huống. Nó chỉ dùng để cứu những người gửi tiền trong một ngân hàng phá sản”.

Trong khi một số khách hàng đã nhận được tiền trong những tuần gần đây, hầu hết vẫn đang chờ đợi. Theo hồ sơ tòa án, nguyên nhân đến từ sổ cái kém chất lượng của Synapse. Tình hình trở nên rối ren đến mức Jelena McWilliams, cựu chủ tịch FDIC cho rằng việc tìm lại tất cả tiền gửi của khách hàng là không thể.

Craft, tài xế của Indiana FexEx, cho biết cô đã phải vay tiền mẹ và bà ngoại để chi tiêu. Không biết đám cưới sắp tới sẽ ra sao, khi toàn bộ tiền tiết kiệm đang bị kẹt.

“Chúng tôi từng tin rằng tiền của mình sẽ được FDIC bảo hiểm. Thế nhưng, những phát hiện gần đây chẳng khác nào cú đấm mạnh”, Craft nói và cho biết hiện mình đã có tài khoản tại Chase, ngân hàng lớn tại Mỹ.

Theo: CNBC

Very nice write-up. I certainly love this website. Keep it up!

I truly love your website.. Pleasant colors & theme. Did you develop this web site yourself? Please reply back as I’m attempting to create my own personal blog and would love to know where you got this from or what the theme is named. Many thanks.